Валютная пара EUR/USD на этой неделе может изрядно полетать из стороны в сторону. А может и оставаться на месте. Давайте беспристрастно взглянем на ту статистику, которая содержится в календаре! Заседания ФРС и ЕЦБ стоят, безусловно, на первом месте по степени значимости. Но европейский регулятор практически гарантированно повысит ключевую ставку на 0,5%, а Кристин Лагард на пресс-конференции вряд ли будет говорить о готовности замедлить темпы роста ставки до минимальных. От Федрезерва вообще сложно сейчас ожидать чего-то обескураживающего. Ставка вырастет на 0,25%, в этом уверены 98% участников рынка. Эксперты пишут об этом уже практически каждый день, поэтому если кто-то каким-то чудом еще не успел отработать эти решения, то милости просим на рынок. А если без шуток, то оба заседания обещают быть максимально проходными. Нет, реакция на них может быть все равно очень эмоциональной, но в США даже выступления Пауэлла не запланировано...

Таким образом, оба заседания могут спровоцировать движения пары в обе стороны, после которых все останется на своих местах. Рынку сейчас нужен какой-то гораздо более значимый фактор, чтобы развернуться вниз или же сохранить восходящую тенденцию. Европейская валюта растет уже слишком долго и слишком сильно, чтобы легко и свободно продолжать движение наверх. В последние недели отлично видно, что цена уже больше ползет вверх, чем движется трендово. Самое интересное, что рынок может и без сильного фундаментального фона развернуться вниз. Может просто наступить момент, когда большинство его участников примет решение о нецелесообразности дальнейших покупок. К сожалению, предугадать такой момент невозможно. Мы уже больше месяца говорим, что по совокупности всех факторов пара должна падать, а не расти. Однако если большинство трейдеров продолжают наращивать лонги без всяких причин, то о каком падении может идти речь?

Чего ждать от ЕЦБ через месяц, два или три?

ЕЦБ уже ознакомил нас со своими планами на ближайшие два заседания. Участники рынка уверены, что ставка вырастет еще два раза на 0,5%, а потом еще один раз на 0,25%. Таким образом, повышение ставки на 1,25% практически гарантированно. Другое дело, отработал ли это повышение рынок, если о нем уже известно несколько недель? И самый интересный вопрос – вопрос инфляции, потому что основной показатель снижается уже 2 месяца подряд, и, скорее всего, на этой неделе мы станем свидетелями третьего подряд замедления. Но вот базовый показатель, который не учитывает цены на энергоресурсы и продукты питания, продолжает... расти. Таким образом, как правильно оценивать инфляцию регулятору? Какой вывод можно сделать: инфляция падает или растет?

Мы считаем, что такое нестандартное поведение инфляции, которое, безусловно, спровоцировано резкими скачками цен на нефть и газ, может стать основанием для более длительного повышения ставок ЕЦБ. Хотя сейчас всем ясно, что ставки 3,75% вряд ли хватит для возврата инфляции к 2%. В Штатах ставку повысят минимум до 5,25%, и то не факт, что этого будет достаточно. Поэтому если смотреть только на инфляцию, то ставку нужно повышать еще сильнее. Однако ЕЦБ вряд ли сохранит наиболее агрессивный монетарный подход. Скорее всего, через два заседания регулятор начнет действовать по ситуации и повышать ставку время от времени на 0,25%. Следует помнить, что инфляция действительно может продолжать снижаться, если цены на «голубое топливо» и «черное золото» опять не пойдут вверх. А вот в разрезе европейской валюты сложно сделать вывод, как будут вести себя трейдеры далее. Мы считаем, что даже с учетом всех будущих ужесточений этот фактор уже полностью отработан. Но пока что цена даже ниже скользящей средней линии закрепиться не может. Поэтому говорить о падении без единого сигнала на продажу...

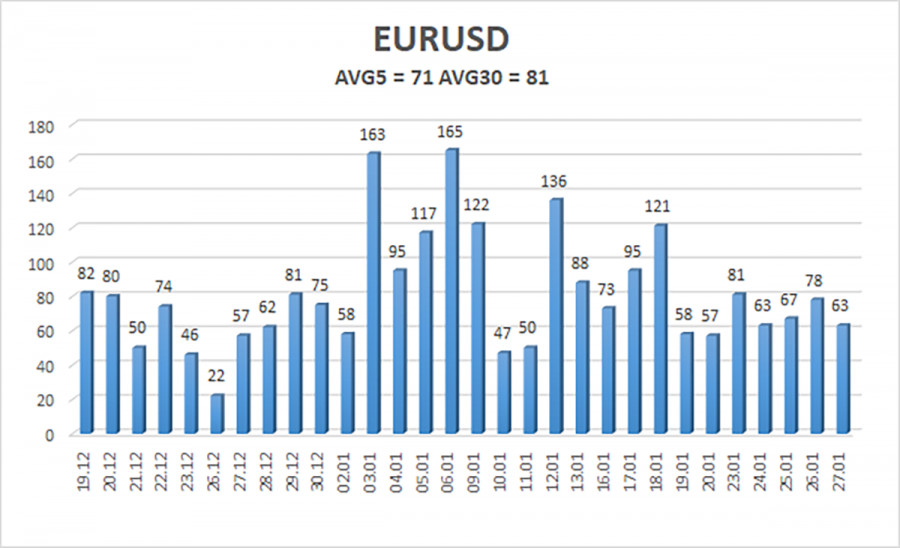

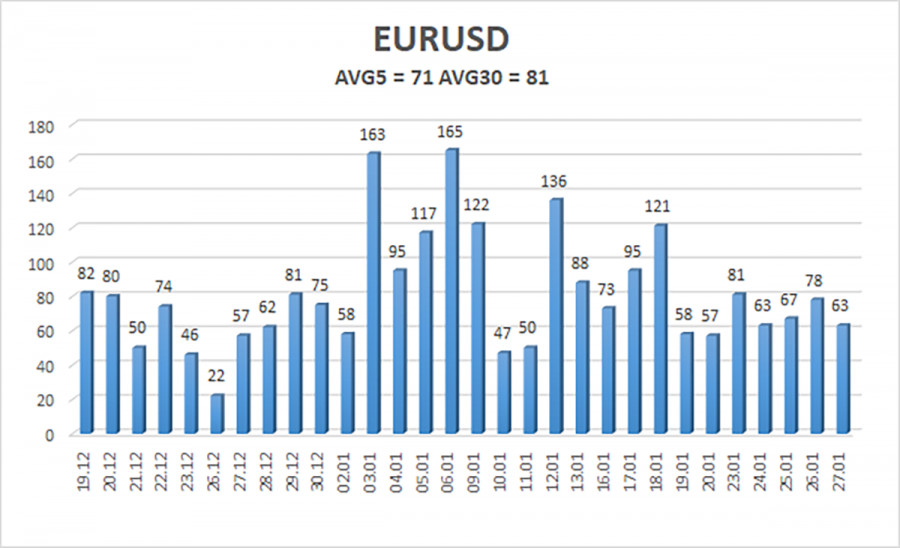

Средняя волатильность валютной пары евро/доллар за последние 5 торговых дней по состоянию на 30 января составляет 71 пункт и характеризуется как средняя. Таким образом, мы ожидаем движение пары между уровнями 1,0797 и 1,0939 в понедельник. Разворот индикатора Хайкен Аши вверх укажет на возможное возобновление восходящего движения.

Ближайшие уровни поддержки:

S1 – 1,0864;

S2 – 1,0742;

S3 – 1,0620.

Ближайшие уровни сопротивления:

R1 – 1,0986.

Торговые рекомендации:

Пара EUR/USD сохраняет восходящую тенденцию. В данное время можно рассматривать длинные позиции с целями 1,0939 и 1,0986 в случае отскока цены от мувинга или при развороте индикатора Хайкен Аши наверх. Открывать короткие позиции можно после закрепления цены ниже скользящей средней линии с целями 1,0797 и 1,0742.

Рекомендуем к ознакомлению:

Обзор пары GBP/USD. 30 января. Момент истины для фунта стерлингов.

Прогноз и торговые сигналы по EUR/USD на 30 января. Детальный разбор движения пары и торговых сделок.

Прогноз и торговые сигналы по GBP/USD на 30 января. Детальный разбор движения пары и торговых сделок.

Пояснения к иллюстрациям:

Каналы линейной регрессии – помогают определить текущий тренд. Если оба направлены в одну сторону, значит, тренд сейчас сильный;

Скользящая средняя линия (настройки 20,0, smoothed) – определяет краткосрочную тенденцию и направление, в котором сейчас следует вести торговлю;

Уровни Мюррея – целевые уровни для движений и коррекций;

Уровни волатильности (красные линии) – вероятный ценовой канал, в котором пара проведет ближайшие сутки исходя из текущих показателей волатильности;

Индикатор CCI – его заход в область перепроданности (ниже -250) или в область перекупленности (выше +250) означает, что близится разворот тренда в противоположную сторону.