O par de moedas EUR/USD ainda está subindo como se nada tivesse mudado. As moedas europeia e americana não sofreram muitos incidentes ou notícias de última hora na quinta-feira, mas os resultados da reunião do Fed foram divulgados na noite do dia anterior, o que é extremamente importante e interessante. Infelizmente, não houve "surpresas" desta vez. O evento primário pode ser visto como as observações de Powell sugerindo que o regulador pode em breve parar de aumentar a taxa, em resposta ao que o dólar americano caiu ainda mais no mercado. Não há mais nada a notar além do fato de que a taxa básica aumentou 0,25%, o que era de se esperar. Asim, a volatilidade do par provavelmente não foi muito alta.

De uma perspectiva tecnológica, nada mudou no TF de 4 horas. Acreditamos que o crescimento forte e rápido da dupla é injustificado. Pensamos que o euro e o dólar não deveriam ter subido um contra o outro se o BCE e o Fed apenas aumentassem a taxa em 0,25% sem fazer nenhum anúncio "alto". Embora o contexto subjacente nem sempre tenha sido a seu favor, a moeda europeia vem subindo há quase duas semanas. Mais uma vez, nos encontramos em uma circunstância em que o euro está subindo por alguma razão. Já discutimos os potenciais motores do crescimento do euro. Em vez disso, o cenário é o seguinte: não há causas óbvias para a ascensão do par, mas devemos identificá-las para encontrar uma maneira de explicar o que está ocorrendo no mercado. Por outro lado, há uma tendência distinta em "tecnologia", e o indicador Heiken Ashi ainda está se mantendo estável. Então, por que não comprar se não houver sinais de venda?

Tanto o BCE quanto o Fed se comprometem a continuar combatendo a inflação.

Nesta seção do artigo, queremos chamar a atenção dos traders para a retórica que Jerome Powell e Christine Lagarde utilizaram recentemente e logo após suas respectivas reuniões do Banco Central. Ambos os líderes declararam que a manutenção da estabilidade de preços ainda é sua prioridade máxima e se comprometeram a continuar a apertar a política monetária. Simultaneamente, o BCE pode baixar o próximo passo de apertar a política monetária para 0,25%, conforme discutido em janeiro. O Banco Central Europeu pode parecer ser o último a experimentar tal desaceleração, mas também começou a aumentar as taxas de juros muito mais tarde do que o Federal Reserve e o Banco da Inglaterra. Como resultado, é incorreto afirmar que o BCE adotou ou está adotando a política monetária mais agressiva. Além disso, acreditamos que Christine Lagarde está mentindo quando diz que seu escritório fará todo o possível para devolver a inflação a 2%. O BCE deveria aumentar a taxa em 0,5% a cada reunião, dado o atual nível de inflação. É possível que estejamos sendo injustos com o BCE e que ele aumente a taxa em 0,5% mais uma vez em maio, mas agora tudo aponta para o contrário.

Por exemplo, Madis Muller, membro do comitê monetário do BCE, sugeriu na quinta-feira que o órgão regulador aumentasse um pouco mais as taxas de juros. Quando você precisa gerar dinheiro "por muito tempo e muito", o que significa "um pouco mais"? Gostaríamos de lembrar que, no final de fevereiro, a inflação estava aumentando em muitas nações da UE. O BCE pode ainda estar confiando nos efeitos a longo prazo de uma política monetária mais rígida. Em outras palavras, não estamos falando apenas de esperar que a inflação caia abaixo de 2%. Trata-se de manter a pressão sobre o seu declínio. Mesmo que os preços da energia estivessem caindo globalmente na época, o índice de preços ao consumidor não estava com pressa de diminuir. Lembre-se que os bancos centrais citaram o aumento dos preços de petróleo e gás como uma das principais causas do aumento da inflação no ano passado. Como resultado, os preços diminuíram significativamente, mas a inflação está demorando a diminuir. Ao mesmo tempo, as taxas principais também foram ativamente aumentadas e programas "Quantitive Easing" foram implementados. O fato é que nem a UE, nem os EUA, e ainda mais o Reino Unido, conseguiram reduzir a inflação em até duas vezes quando os três fatores foram combinados. E à luz desta constatação, os bancos centrais estão retardando o crescimento das taxas de juros para um nível formal. A batalha contra a inflação acabou, ou estamos em um período prolongado de rápido crescimento dos preços?

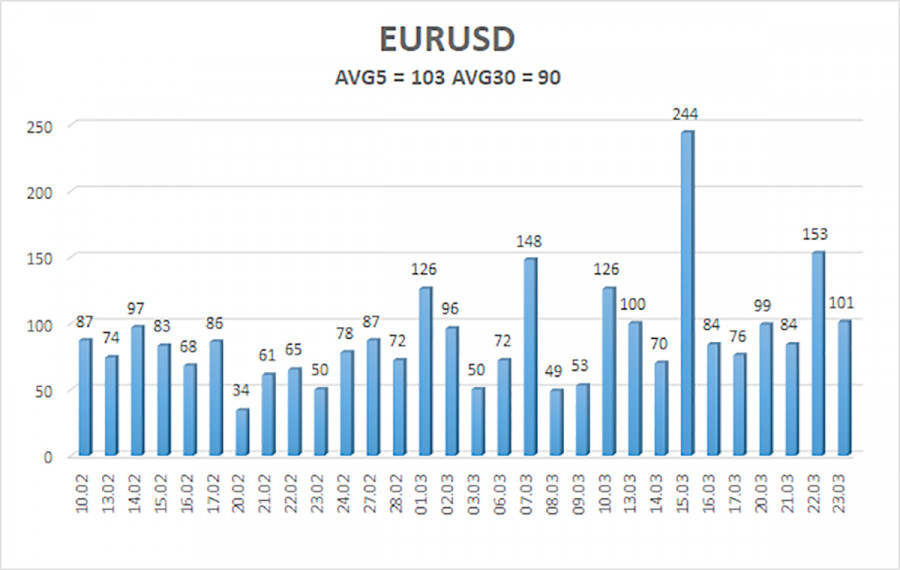

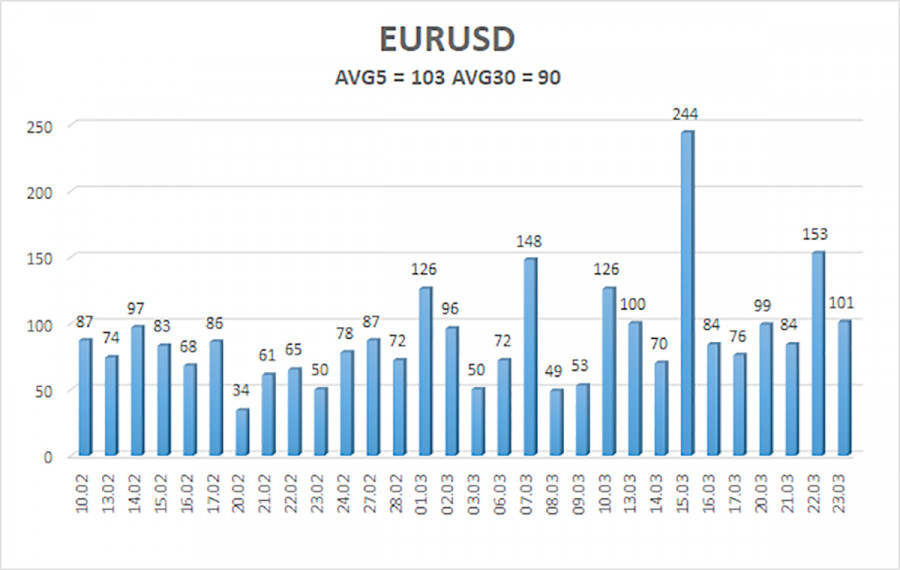

Em 24 de março, a volatilidade média do par de moedas euro/dólar nos cinco pregões anteriores era de 103 pontos, o que é considerado "alto". Como resultado, prevemos que o par se mova na sexta-feira entre 1,0746 e 1,0951. O indicador Heiken Ashi voltará a subir para sinalizar o início do movimento ascendente.

Níveis de suporte mais próximos

S1 – 1.0742

S2 – 1.0620

S3 – 1.0498

Níveis de resistência mais próximos

R1 – 1.0864

R2 – 1.0986

R3 – 1.1108

Sugestões de negociação:

Uma série de correções para baixo foi iniciada para o par EUR/USD. Atualmente, podemos considerar a abertura de posições longas adicionais com alvos de 1,0951 e 1,0986 se o indicador Heiken Ashi inverter sua tendência ascendente. Após o preço ser fixado abaixo da linha média móvel, posições curtas podem ser abertas com um alvo de 1,0620.

Explicações para as ilustrações:

Determinar a tendência atual com o uso de canais de regressão linear. A tendência é agora forte se ambos estiverem se movendo na mesma direção.

Linha média móvel (ajustes 20,0, suavizada): Este indicador identifica a tendência atual de curto prazo e a direção de comercialização.

Os níveis de Murray servem como ponto de partida para ajustes e movimentos.

Com base nos indicadores de volatilidade atual, os níveis de volatilidade (linhas vermelhas) representam o canal de preço esperado no qual o par será negociado no dia seguinte.

Uma reversão da tendência na direção oposta é iminente quando o indicador CCI cruza para as zonas sobrecomprado (acima +250) ou sobrevendido (abaixo -250).